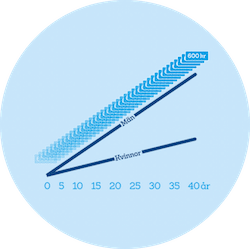

Många svenskar sitter idag med dyra elavtal som är svåra att säga upp. Faktum är att vissa elbolag har uppsägningstider på upp till tretton månader. Detta enligt en genomgång som statliga Elpriskollen gjort. Därtill tycker det flesta svenskar att det här med el och elpris är krångligt vilket kan vara en annan anledning till att man inte byter elbolag i onödan. Under en lång tid var dock elen väldigt billig i Sverige och således inget man som privatperson behövde lägga så stor vikt vid. Men den senaste tiden har elpriserna ökat rejält. Anledningarna till att elpriser ökar är bland annat att Sverige under perioder måste importera el från andra delar av Europa. När elen är dyr tar många elbolag tillfället i akt att kontakta privatpersoner för att sälja billiga avtal. Det handlar exempelvis om avtal med el till inköpspris. Men frågan är om dessa avtal i slutändan blir särskilt billiga.

Det har blivit allt vanligare att elhandlare i Sverige erbjuder så kallade elavtal med inköpspris eller inköpspris med pristak. Detta innebär i teorin att man köper el utan påslag. Elen köps istället direkt från börsen och detta sköts av själva elhandelsbolaget. På så sätt menar elhandelsbolagen på att vi svenskar ska tjäna pengar varje månad. Men enligt en granskning som Avanza har gjort så visar det sig att dessa avtal ofta blir dyrare än de vanliga elavtalen. Detta då elhandlarna lägger på en massa fasta avgifter istället.

El till inköpspris sällan ett bra val

I den granskning som Avanza har gjort har man varit i kontakt med en samordnare på Energimarknadsinspektionen. Denne samordnare menar på att avgifterna som tillkommer avtal med el till inköpspris är ovanligt höga. Vidare menar han på att det enbart är elhandlaren som får elen till det billiga priset. Sedan ska samma elhandlare tjäna pengar och lägger då på fasta årsavgifter som ska kompensera detta. Att årsavgifterna för dessa avtal ofta är högre än för vanliga elavtal framgår även vid en jämförelse gjord med elpriskollen.

Så betalar du inte mer än du behöver för din el

De flesta privatpersoner som är missnöjda med sina elavtal har vanligtvis tecknat dessa avtal efter att ha blivit kontaktade över telefon eller i köpcenter. Det är då lätt att prisinformationen inte framgår eller att viktiga delar missförstås. Därför är det alltid bättre att själv uppsöka information och använda sig av de jämförelsetjänster som erbjuds på nätet. På Elpriskollen som drivs av Energimarknadsinspektionen kan du göra oberoende jämförelser av el och elavtal. Även vi på Alltomspara.se har bra kalkylatorer som kan vara bra att ha tillhands när man jämför elavtal och granskar sin elförbrukning. Du hittar vår kalkylator för elkostnad här. Där skriver du själv in hur mycket du betalar för varje kWh och vilken effekt dina elprodukter har.

Innan du tecknar ett elavtal är det även bra att se över samtliga priser som tillkommer. Därtill kan det löna sig att sätta sig in i hur priset faktiskt beräknas. Då minskar risken för missförstånd i tider när elpriser går upp. Använder du dig av en oberoende jämförelsesajt så riskerar du inte heller att luras av de över hundra olika elavtal som finns att teckna i Sverige. Istället kan du i lugn och ro jämföra alla olika kostnader och totalkostnaden per kilowattimme för varje enskilt elhandelsbolag.

Solklar etta i kategorin årets bästa finans- och försäkringssajt blev alltså försäkringsbolaget IF. Men det finns även fyra andra pristagare i kategorin. En av dessa vinnare är

Solklar etta i kategorin årets bästa finans- och försäkringssajt blev alltså försäkringsbolaget IF. Men det finns även fyra andra pristagare i kategorin. En av dessa vinnare är